Todo lo que precisa saber sobre Gap o Brecha de Liquidez

Administración de Riesgos de IFIs Post Follow @juanbaezi¿QUE PIDE UN PAÍS LATINOAMERICANO EN CUANTO A INFORME SOBRE RIESGO DE LIQUIDEZ?

- Que distribuya en diferentes bandas de tiempo conforme a los días que faltan para su vencimiento el saldo final de las cuentas del Balance.

- El flujo futuro por Intereses es desconsiderado, ya que solo se pide distribuir los saldos finales contabilizados, o sea solo el capital

- No establece el tratamiento a ser realizado a la cuenta de vencimiento incierto, por lo que las entidades financieras optan por lo más simple, llevar todo el saldo de deposito a la vista en la primera banda.

- No existe mención al tratamiento del comportamiento de los clientes frente a los diferentes productos financieros, por ejemplo:

- Préstamos: renovaciones de préstamos, atrasos en los pago, no pago del préstamo, pago anticipado.

- Depósitos a Plazo Fijo: renovaciones de depósitos.

- Ya que solo se distribuyo los saldos finales contables, no se llevan en cuenta elementos de planificación financiera como la posibilidad de incremento o reducción de préstamos y depósitos principalmente.

¿CÓMO DEBERÍA SER UN INFORME DE GAP O BRECHA DE LIQUIDEZ?

El Riesgo de Liquidez consiste en la posibilidad de no poder hacer frente a las obligaciones de pago o que para hacerlo se incurra en costos excesivos.

Una liquidación anticipada, puede transformar las pérdidas en “papel” en pérdidas realizadas.

Uno de los métodos utilizados para medir este riesgo es el Análisis de GAP o Brecha de Liquidez.

Análisis de GAP o Brechas de Liquidez (bandas de tiempo): Este análisis parte de una fecha determinada y clasifica los flujos de capital e intereses de acuerdo a su vencimiento.

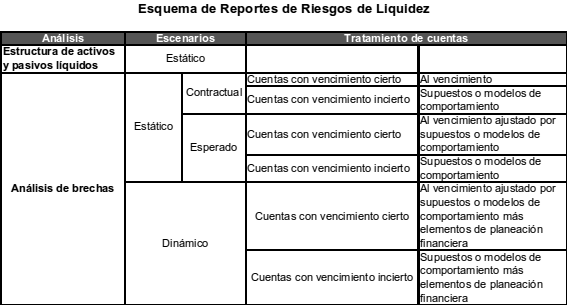

El análisis se subdivide en tres escenarios: vencimientos contractuales, vencimientos esperados y análisis dinámico. En cada escenario se da un tratamiento especial a las cuentas con vencimiento cierto y a las cuentas con vencimiento incierto.

El análisis de liquidez por bandas de tiempo muestra la evolución de la entidad desde los tres escenarios:

Contractual:

En este escenario las cuentas con vencimiento cierto se presentan al vencimiento. Las cuentas con vencimiento incierto deben ser tratadas sobre la base de supuestos sustentados en modelos de comportamiento, con soporte estadístico con un nivel de confianza mínimo del 90% y una serie de tiempo de al menos 12 meses.

Esperado:

En este escenario las cuentas con vencimiento cierto también son sometidas a ajustes sobre la base de supuestos sustentados en modelos de comportamiento que incorporen soportes estadísticos con un nivel de confianza mínimo del 90% y una serie de tiempo de al menos 12 meses.

Tanto en el escenario contractual como en el esperado para los instrumentos financieros que aplique (cartera de crédito, inversiones, depósitos) se deberá incluir como parte del flujo a los intereses por percibir o aquellos por cancelar.

Dinámico:

En este escenario se parte del análisis de liquidez esperado y además se incorporan elementos de proyecciones y de planificación financiera de la entidad.

También en este escenario, sobre los instrumentos financieros que aplique (cartera de crédito, inversiones, depósitos) se deberá incluir como parte del flujo a los intereses por percibir o aquellos por cancelar.

Para efectos de establecer los Activos Líquidos de los reportes del riesgo de liquidez, el valor de las inversiones que se incluyan en este agregado, previamente se ajustarán a su precio de mercado.

Los activos líquidos no se colocarán en ninguna banda en particular y para calcular la posición iquidez en Riesgo (LER) se compararán con la brecha acumulada en cada banda, como se indica a continuación:

Liq. R = (|brecha acumulada de liquidez n < 0| - ALN) > 0

Donde:

Liq.R = liquidez en riesgo

| | = valor absoluto

ALN = fondos disponibles + fondos interbancarios netos + pactos de reventa – pactos de recompra + inversiones negociables

n = n-ésima banda de tiempo y n= 1,2,3,...,q, donde q es el número de bandas.

DISTRIBUCIÓN DE LAS CUENTAS DE VENCIMIENTO INCIERTO

Para las cuentas de vencimiento incierto se realizará el correspondiente análisis estadístico o del modelo interno definido por la entidad. Los supuestos metodológicos de dicho análisis deberán estar a dispersión de los reguladores y auditores externos.

Los reportes de riesgo de liquidez y tasa de interés incluirán un resumen sobre el análisis de supuestos o modelos estadísticos utilizados. Las posteriores modificaciones a dichos supuestos o modelos deberán ser conservados con los argumentos justificativos de tales modificaciones, y deberán ser aprobación por el Comité de Riesgos especializados.

El jefe o encargado de la Unidad de Administración Integral de Riesgos será el responsable de la elaboración de dicho formulario.

El análisis realizado deberá distribuir entre las diferentes bandas temporales, el saldo de las cuentas de los activos y pasivos sensibles a la tasa de interés de vencimiento incierto.

CONCLUSIONES

No consideración de los flujos futuros de ingresos y egresos financieros en proporción al tamaño tasa de interés anual pasiva y activa existe.

Llevar todo el saldo de deposito a la vista en la primera banda implica una exageración de los egresos en esa banda, sabiendo que una gran proporción de los depósitos a la vista en realidad no salen de la entidad, son prácticamente recursos de largo plazo.

No llevar en cuenta el comportamiento esperado de los clientes frente a los productos financieros y los crecimientos o decrecimiento futuros de las operaciones anulan en gran medida la utilidad del informe de liquidez exigido actualmente por aquel país de Latinoamérica.

- En consecuencia, es de absoluta necesidad implementar modelos de brecha de liquidez, acorde con los preceptos señalados en este artículo, que además de llevar en cuenta todo el flujo futuro de capital e interés, ajustar el modelo por el comportamiento de las cuentas de vencimiento incierto y aquellos que tienen un vencimiento y también llevar en el impacto de elementos de planificación financiera como la posibilidad de incremento o reducción de préstamos y depósitos principalmente, que es muy normal en las entidades financieras.

Todo esto no hace más que justificar la necesidad de capacitación de los funcionarios de las entidades financieras y de los reguladores, para diseñar e implementar las herramientas técnicas adecuadas, y no tratar de esta forma tan superficial, sin ningún rigor técnico, a uno de los riesgos financieros más devastadores (tsunami) que puede acabar con una entidad financiera y por que no decir el sistema financiero en pocos días.

Para ver como te puedo ayudar y profundizar estos conceptos le recomendamos asistir al Curso Taller Intensivo de Medición y Control de Riesgos Financieros

Etiquetado bajo

Brecha de Liquidez Brecha de Liquidez Contractual Brecha de Liquidez Dinámico Brecha de Liquidez Esperado Cuentas de Vencimiento Cierto Cuentas de Vencimiento Incierto GAP de Liquidez Riesgo de Liquidez

[...] riesgo puede acabar con una entidad en pocos días e inclusive en horas. Para más información ver Todo lo que precisa saber sobre Gap o Brecha de Liquidez Tweet Escrito por: Juan Báez Ibarra Follow [...]

[...] Debe quedar claro que el informe requerido no es más que una mera nota complementaria a los estados financieros y así como está muy bien se puede gestionar a través de los departamentos contables de las entidades financieras y recepcionados e interpretados por el sector análisis financieros del ente regular, no es una verdadera medida de riesgo de liquidez, cuyo requerimiento fue extensamente discutido en el artículo Todo lo que precisa saber sobre GaP o Brecha de Liquidez. [...]

[...] Debe quedar claro que el informe requerido no es más que una mera nota complementaria a los estados financieros y así como está no se puede utilizar para una verdadera medida de riesgo de liquidez, cuyo requerimiento fue extensamente discutido en el artículo Todo lo que precisa saber sobre GaP o Brecha de Liquidez. [...]

por favor necesito un ayuda necesito como proyectar en la bandas en el riesgo de liquidez