Como realizar la medición del Riesgo Inherente de LD/FT

Antilavado Post Follow @juanbaeziSegún la buena práctica en esta etapa se debe proceder a la Medición del Riesgo Inherente de LD/FT, es decir el riesgo sin controles.

Las entidades deben estar en capacidad de establecer el perfil de riesgo inherente, tanto en forma desagregada como consolidada, en cada factor de riesgo y en sus riesgos asociados.

La medición del riesgo inherente se realiza con el fin de determinar la posibilidad o probabilidad de ocurrencia del riesgo de LD/FT y su impacto en caso que se materializarse frente a cada uno de los factores de riesgos y los riesgos asociados.

La probabilidad hace referencia a la frecuencia esperada de un riesgo.

- En términos concretos es la cantidad de veces que un riesgo puede ocurrir en la entidad en un plazo de tiempo determinado (normalmente un año) sobre el total de eventos.

- El valor por definición está entre 0 y 1, pero también puede expresarse en porcentaje.

El Impacto hace referencia a la afectación de los objetivos de la entidad.

- En lo que respecta al LD/FT, el impacto debe expresarse en cuatro rubros diferentes, correspondientes a los cuatro riesgos asociados: legal, reputacional, operativo y contagio.

- La forma de expresarse estos valores puede ser cualitativa o cuantitativa.

El llamado método de expertos hace parte de las Fuentes de medición y es la forma como se aplica el método cualitativo de análisis.

A continuación daremos una breve explicación paso a paso del método de expertos adaptado a las necesidades de la Administración Integral de Riesgo de LD/FT:

Definición del problema: En este caso se trata de la medición de probabilidad y el impacto de varios eventos de riesgo.

Selección de expertos: Se trata de un grupo multidisciplinario que conoce la entidad y el tema de LD/FT al mismo tiempo. Las personas del área de Oficial de Cumplimiento deberán trabajar con funcionarios de las áreas comercial y operativa, principalmente.

Sesión de Expertos: tras una breve explicación del método y del problema a resolver, los expertos deben trabajar de forma individual. La medición del riesgo se realiza mediante las tablas de impacto y probabilidad por facilidad de la interpretación.

Análisis de la primera ronda (sesión de expertos): se realizará un análisis de la dispersión de las respuestas para calificar si existe o no consenso.

Segunda ronda: Se le pedirá a algunas de las personas que participaron de la sesión que expresen sus opiniones sobre los resultados de la primera sesión, para conocer tanto las opiniones que tienen algún grado de consenso como aquellas que divergen. Se pide a los expertos que voten nuevamente.

Presentación de Resultados: el encargado de la sesión de expertos presentará el consenso – media o mediana – como el resultado para la entidad.

Las decisiones más importantes en relación con el modelo que permite calcular el riesgo en forma agregada y desagregada son:

- Relación entre el riesgo total de la entidad y los riesgos identificados,

- Relación entre probabilidad y los factores de riesgo segmentados.

- Relación entre el impacto y los cuatros riesgos asociados.

- Es importante entender que para calcular el riesgo total de la entidad se parte de los eventos de riesgo identificados.

- Los expertos medirán los eventos de riesgos identificados en relación a la probabilidad e impacto.

- La probabilidad y el impacto deben estar relacionados con los factores de riesgo y los riesgos asociados respectivamente.

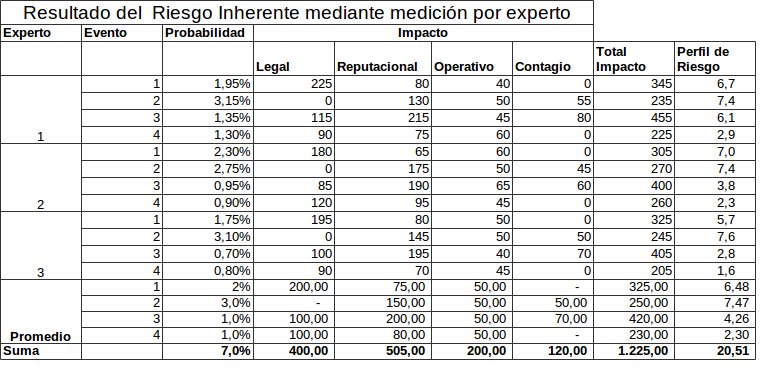

En el Banco BP se realizó la medición del riesgo inherente de LD/FT mediante un grupo de experto (3) que tuvo que hacer 12 mediciones, cuyo resultado se presenta a continuación:

Los directivos del Banco saben que su mayor riesgo proviene el evento 2 “aparecer en los medios de comunicación como una entidad mal protegida”, pues su calificación es 7,5 frente al total de 20,5 que es el perfil de la entidad.

También saben que el mayor impacto para la entidad es de tipo Reputacional.

Si desea ver como le podemos ayudar a medir el Riesgo Inherente de LD/FT: TALLER INTENSIVO - SISTEMA DE ADMINISTRACIÓN DE RIESGOS DE LD/FT - 24 al 26 de Setiembre