Muchos gerentes de empresas industriales, comerciales y de servicios no tienen los conocimientos necesarios para interpretar los estados financieros de la corporación y, para su desgracia, mas alto es su cargo dentro de la jerarquía de la organización. Más difícil les resulta pedir ayuda.

En este punto es importante mencionar que los ejecutivos de entidades financieras (bancos, financieras y casas de cambio) e lidian diariamente con personas físicas y empresas y realizan con las mismas operaciones de crédito, inversión, captación, comercio exterior, cambios, etc., en función directa con el tamaño o volumen de bienes, derechos, obligaciones, ingresos y egresos que dichos clientes manejan, por lo que la lectura o interpretación de estados financieros es fundamental.

Sin embargo, a usted de aliviara saber que no necesita ser un especialista en contabilidad y finanzas para aprender a interpretar correctamente los informes financieros.

COMO LEER UN BALANCE

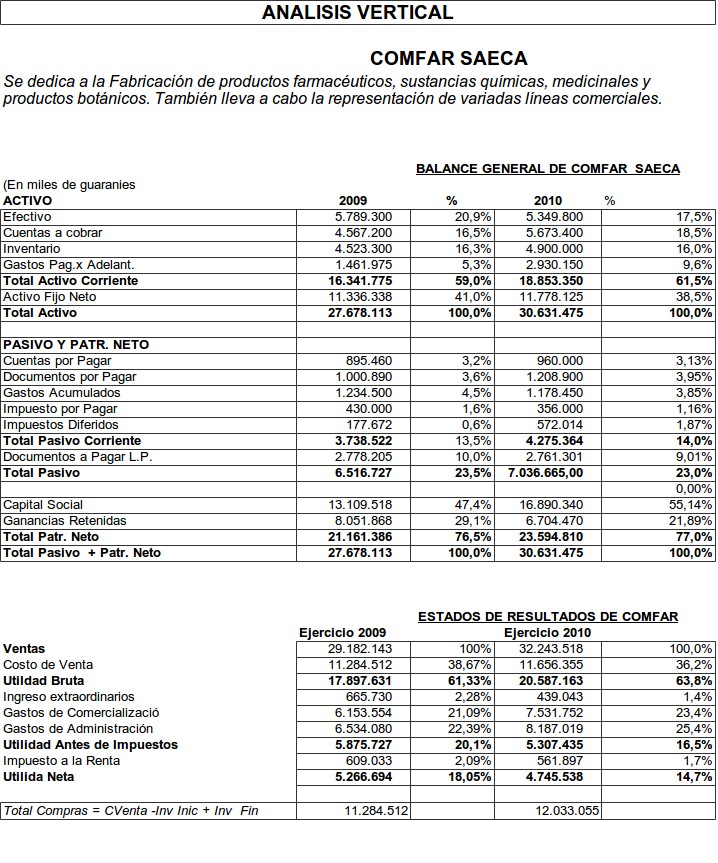

Comience con el balance para darse una idea de la posición financiera de su empresa los activos que posee y la forma como se financian partiendo de la fecha del estado financiero.

Mire primero los grandes totales y los subtotales, los cuales reflejan el tamaño de la empresa, los activos más importantes y la forma como esos activos se financian con los pasivos y el patrimonio.

Como en la mayoría de los informes financieros se presentan datos corporativos para varios periodos. Observe los cambios que se reflejan en los distintos balances durante el periodo del informe.

Por ejemplo, si ha habido un cambio en el total de los activos averigüe si esa tendencia se ha debido a un aumento importante en los activos corrientes, los activos fijos u otros activos.

Después compare esas tendencias con los cambios en el total de los pasivos y el patrimonio; por último, compare el nivel de los pasivos y el patrimonio y por último, compare el nivel de los pasivos corrientes con la deuda a largo plazo.

Ahora trate de identificar las tendencias y las relaciones lógicas entre las cuentas con base en su conocimiento de la compañía.

Por ejemplo, si sabe que las ventas han aumentado, lo más probable es que vea un aumento proporcional en las cuentas por cobrar, el inventario y los activos fijos, el cual es el reflejo de ese crecimiento.

Los pasivos corrientes deben cambiar de manera similar a los activos corrientes a los cuales financian, mientras que las deudas a largo plazo suelen compararse de igual manera que los activos fijos.

Cualquier discrepancia, como la disminución del inventario acompañada de un aumento en las cuentas por pagar, amerita una investigación más detallada.

Cuando revise los activos, no olvide que estos se contabilizan según su costo histórico (algunas empresas le adicionan los ajustes por inflación).

Su valor comercial, correspondiente a lo que valen en la actualidad puede ser muy distinto, en particular en el caso de los bienes raíces que la empresa posee desde hace mucho tiempo.

Una vez analizado el balance para determinar si las operaciones de la compañía concuerdan, revise las mismas cuentas pero desde el punto de vista de la liquidez. Al hacerlo tenga presentes las pautas siguientes:

- Hay consumo de flujo de fondos cuando aumentan las cuentas de los activos, mientras que hay generación cuando se reducen.

- Hay generación de flujo de fondos cuando aumentan las cuentas de los pasivos y el patrimonio, mientras que hay consumo cuando se reducen.

Ahora, determine si los cambios en los activos han creado o consumido efectivo. Haga lo mismo con los pasivos y el patrimonio.

Después tome nota de los cambios en el balance de la cuenta de efectivo durante los períodos cubiertos. Este análisis le dará por lo menos una base acerca del estado de liquidez de la empresa.

En este momento debe tener una idea general sobre lo siguiente:

- El tamaño de la compañía.

- Los cambios más recientes en los activos.

- La forma como los pasivos y el patrimonio financian los activos.

- Los cambios importantes que hayan ocurrido recientemente con respecto a las deudas y el patrimonio.

COMO LEER EL ESTADO DE RESULTADOS

Pasemos al estado de resultados o llamado por otros el "pérdidas y ganancias" y con él estudiemos los resultados o desempeño de las operaciones de un período.

Este estado muestra los ingresos operacionales (los generan la prestación de servicios, ventas de productos, según sea su objeto social principal) y los no operacionales (venta de desperdicios, ingresos financieros y otros extraordinarios), así como los costos de los servicios o ventas y los gastos de administración y de ventas (denominados egresos operacionales), como complementariamente los gastos no operacionales, que resultan de arrendamientos, intereses, comisiones, gastos bancarios, pérdidas súbitas, etc.

Para su interpretación y análisis comience con el panorama general de los ingresos por concepto de prestación de servicios o ventas, observando las tendencias ocurridas durante los períodos cubiertos.

Después mire los totales más importantes - utilidad bruta, utilidad operativa, otros ingresos y egresos no operacionales y la utilidad o pérdida neta final.

Con este conocimiento básico de las tendencias de la compañía en lo que se refiere a las ventas, los gastos principales y el efecto resultante sobre las utilidades para los períodos contemplados, pase a analizar el informe con más detalle.

Estudie una línea de productos o un segmento de ventas, junto con la información de costos correspondiente.

Si cuenta con datos detallados del costo de las ventas, concéntrese en las cuentas principales - materiales, mano de obra y gastos generales. Tenga presente que el costo de los bienes no vendidos aparece como el inventario en el balance.

Siga estudiando el estado de resultados y compare las distintas cuentas de gastos de operación con el desempeño reciente de la empresa en materia de ventas y utilidades, tomando nota de cualquier discrepancia que amerite un examen de fondo.

Recuerde que los ingresos se reconocen en el momento en que ocurre la venta o la prestación del servicio, independientemente de la fecha en la cual se recibe el dinero del cliente, mientras que los gastos se reconocen en el momento en que se producen, independientemente de la fecha en la cual se efectúa el pago.

Esta es la base contable por causación o acumulada, la cual se ajusta a los principios contables aceptados pero no refleja claramente el flujo de caja.

Para revisar el estado de pérdidas y ganancias desde la perspectiva del flujo de fondos, súmele la depreciación, las previsiones de incobrabilidad de la cartera, los ajustes por inflación y las amortizaciones a la utilidad o pérdida neta. Así obtendrá una versión aproximada del "ingreso efectivo", ya que esas partidas no generaron salida de fondos o efectivo, pero si afectaron la utilidad o pérdida.

Este análisis breve del estado de resultados debe darle una idea general sobre lo siguiente:

- El volumen y la tendencia de las ventas

- Los totales y las tendencias de los gastos principales.

- El ingreso neto o la pérdida resultante.

- El ingreso efectivo generado por la actividad de la empresa.

COMO LEER EL ESTADO DE CAMBIOS EN EL PATRIMONIO

Este estado incluye las variaciones de las cuentas del patrimonio, que son:

- El Capital Social en aportes o en acciones

- Las Reservas que se van sacando de las utilidades de los años anteriores con el propósito de utilizarla cuando haya pérdidas.

- La Revalorización del Patrimonio (corresponde al valor adicional que se computa al capital como compensación a la inflación de un país).

- Las donaciones recibidas en efectivo o en especie ( solo es patrimonio cuando es una empresa comercial, cooperativa o que no tenga dedicación especial)

- Las utilidades o excedentes de años anteriores no repartidos a sus dueños.

- La utilidad o pérdida del ejercicio

- Las valorizaciones que se aplican a las inversiones (por valor de mercado o valores intrínsecos) y a los activos fijos (por avalúos técnicos).

Si el estado de resultados refleja el desempeño de la empresa durante el período y el balance refleja el cuadro general de la compañía al cierre de dicho período, ¿no debería ese cuadro reflejar el desempeño?. Claro que sí; la utilidad o (pérdida) final se suma (o resta) a la cuenta del patrimonio denominada utilidades retenidas para mostrar que las utilidades ganadas durante el período se reinvierten en la compañía.

Las utilidades pagadas a los propietarios en forma de dividendos se reflejan en una cifra menor de utilidades retenidas o no distribuidas. Aunque esta cuenta refleja las ganancias reinvertidas, no representa efectivo.

¿Es posible que una empresa cuyas ventas y utilidades van en aumento pueda tener problemas financieros y llegue incluso a la quiebra?. Muchas empresas en esas circunstancias han fracasado o se han visto seriamente amenazadas por desconocimiento de la mecánica del flujo de fondos.

COMO LEER UN ESTADO DE FLUJOS DE EFECTIVO

El estado de flujo de fondos o de efectivo revela no sólo el aumento o la disminución del efectivo durante el período, sino también aquellas cuentas, por categoría, a las cuales se debieron los cambios, clasificadas por las actividades operativas, de inversión y financieras.

Para su comprensión inicie por la parte final donde aparece el aumento o disminución del Efectivo, su saldo inicial y final de todo el efectivo (efectivo son los saldos de caja, bancos, cuentas de ahorros y las inversiones que no tengan vencimiento para su cobro superior a 90 días).

Ahora mire independiente los resultados de aumento o disminución del efectivo de las actividades operativa, de inversión y financiera y concluya cuáles fue la incidencia de cada uno de ellas en el final del aumento o disminución.

La actividad operativa muestra la gestión de la administración en la generación de efectivo por el ciclo de operación (compras, producción, despachos, ventas y cobranzas), es decir si los resultados son positivos o superávit, se puede considerar que es una empresa en marcha óptima y su dependencia financiera principal es la operación y no depende totalmente de deudas.

Un ejemplo de la importancia de esta actividad, lo tendríamos en las ventas ($125millones) de una empresa que se muestran en el estado de resultados y en cambio en el de Flujos de Efectivo (recibidos de clientes $45millones) se mostraría lo efectivamente recibido por esas ventas de ese período como los recaudos de los anteriores.

En otras palabras utilizar exclusivamente el estado de resultados como base para la distribución de beneficios es muy peligroso porque se repartirían dividendos o participaciones sobre ingresos no recibidos realmente.

Para representar el flujo de derivado de las operaciones se puede usar un método "directo o indirecto". Con el método directo la entrada y la salida de efectivo se resumen con respecto a las categorías principales, entre las cuales están las siguientes:

- El efectivo recibido de los clientes

- El efectivo pagado a los empleados y los proveedores

- El efectivo pagado por concepto de intereses

- El efectivo pagado por concepto de impuestos.

Aunque el método directo es una forma más intuitiva de comprender los flujos de fondos correspondientes a las actividades de operación.

El método indirecto es el que utiliza en la mayoría de los informes anuales.

Con el método indirecto se presentan primero el ingreso neto, seguido de una serie de ajustes para eliminar los efectos de la contabilidad acumulada. El primer ajuste consiste en sumarle al ingreso neto el gasto de depreciación por tratarse de un gasto que no es efectivo y que se resto en el momento de determinar los ingresos netos. A este subtotal simplificado del "ingreso efectivo" mencionado anteriormente, se suma o se resta el efectivo creado o absorbido por las cuentas correspondientes a capital de trabajo (activo y pasivo corriente) que se utilizan en las operaciones diarias de la empresa.

Es en estas cuentas que el efectivo parece aparecer o desaparecer como por encanto. El flujo de fondos derivado de las actividades de operación es uno de los indicadores más importantes del desempeño de la empresa.

Por fortuna, es mucho más fácil comprender las actividades de inversión y financiamiento que aparecen en el estado de flujo de fondos.

Las actividades de inversión se relacionan principalmente con la adquisición o eliminación de los activos fijos u otros activos. Puesto que la mayoría de las compañías adquieren más activos fijos de reposición o expansión de los que venden, el efecto de las actividades de inversión sobre el flujo de fondos suele ser negativo.

El flujo de fondos generado por las actividades de financiamiento incluye el efecto de las transacciones con los acreedores e inversionistas. Los intereses de los préstamos y las inversiones de los accionistas se reflejan en flujo de fondos positivo, mientras que la amortización de los préstamos y el pago de dividendos se traducen en un flujo de fondos negativo.

Ahora busque una relación entre las actividades de inversión y las de financiamiento. Por ejemplo, una adquisición importante de activos fijos suele ir acompañada de un aumento del pasivo o del patrimonio para financiarla.

Al mismo tiempo que trata de identificar estas relaciones, busque también las semejanzas entre el tiempo de vida del activo y la duración de la financiación. Los vehículos, por ejemplo, rara vez se tienen durante más de cinco años, de manera que normalmente se financian con una deuda de cinco años o menos.

Este análisis breve del estado de flujo de fondos debe darle una idea general sobre lo siguiente:

- La cantidad de efectivo creado o consumido por las operaciones diarias, incluyendo el efecto que tiene sobre la liquidez los cambios en las cuentas de capital de trabajo.

- La cantidad de efectivo invertido en activos fijos o en otros activos.

- La cuantía de la deuda tomada en préstamos o amortización.

- La entrada de efectivo por s de la venta de acciones o salida por pagos de dividendos.

- El incremento o la disminución del efectivo durante el periodo en cuestión.

Puesto que cada uno de los estados financieros ofrece una perspectiva diferente acerca de la solidez de la empresa, posición financiera Vs. Desempeño operativo Vs. Flujo de fondos, es preciso analizarlos en su conjunto a fin de ver el cuadro global. Ahora que los ha analizado uno por uno, estúdielos simultáneamente.

Vea la Aplicación del Análisis de Estados Financieros como herramienta de Prevención de LD

PARA COORDINAR LA INFORMACIÓN

Primero estudie las operaciones diarias. Compare las ventas, el costo de ventas y la utilidad bruta resultante con los balances, los cambios y las tendencias en las cuentas de capital de trabajo, las cuales se necesitan para atender las ventas y los gastos.

Luego analice esas mismas cuentas desde el punto de vista del flujo de fondos, concentrándose en los flujos de fondos derivados de las actividades de operación.

Después, vea la situación de la compañía desde una perspectiva a largo plazo. Para ello, estudie en el balance las tendencias de los activos fijos y otros activos, las deudas a largo plazo y el patrimonio, y en el estado de flujo de fondos, la liquidez generada de las actividades de inversión y financiamiento. De esta forma podrá apreciar las inversiones a largo plazo y la forma como la empresa ha financiado esos gastos.

Si el análisis parece indicar que está en camino una expansión importante o desposeimiento, las tendencias de las ventas, el costo de las ventas y los gastos de operación deben reflejar la situación correspondiente. De haber discrepancias, es preciso encontrar la explicación.

NOTAS A LOS ESTADOS FINANCIEROS

En la parte inferior de cada página del informe financiero seguramente habrá una frase que lo remita a las Notas a los Estados Financieros, esto significa que los estados financieros no están completos sin las notas, en las cuales se presenta mucha información adicional.

La primera nota, titulada "Resumen de las políticas contables pertinentes", es una lista de los procedimientos contables aceptados que la empresa ha escogido entre muchas otras alternativas. Entre ellos estas los métodos de conciliación y depreciación y las técnicas para contabilizar el inventario.

Esta información puede ser muy técnica puesto que contiene los detalles sobre cuestiones tales como los convenios de arrendamientos, las deudas de vencimiento a largo plazo, los planes de pensiones y distribución de utilidades, las prestaciones sociales y cesantías, los impuestos de renta y los pasivos contingentes.

COMO INTERPRETAR EL INFORME DE LOS AUDITORES

Las compañías que están en manos del público (capital abierto) deben someterse todos los años a una auditoria por parte de una firma independiente de contadores públicos, la cual debe verificar la exactitud y la confiabilidad de los estados financieros.

La opinión de los auditores no equivale a una evaluación de la compañía o de su desempeño o valor.

Las compañías que no están en manos del público (capital cerrado) por lo general no son auditadas. En ese caso, la no participación de los auditores se refleja en un informe final en el cual deben ofrecer menor garantía o no ofrecer garantía alguna sobre la exactitud de los estados financieros.

Leer más