Como medir el Riesgo de Liquidez

Administración de Riesgos de IFIs Post Follow @juanbaeziEn este artículo vamos a condensar los principales aspectos relacionados con la Liquidez y el Riesgo de Liquidez.

En primer lugar presentaremos los Conceptos Básicos relacionados con la Liquidez y el Riesgo de Liquidez, tales como su definición, objetivos y funciones de la liquidez. Posteriormente, analizaremos la Medición del Riesgo de Liquidez a través del modelo conocido como Gap o Brecha de Liquidez en tres escenarios: vencimientos contractuales, vencimientos esperados y análisis dinámico.

En cada uno de los modelos analizaremos los pasos a seguir para su construcción, los supuestos utilizados en lo que respecta principalmente a los productos financieros sin fecha de vencimiento.

CONCEPTOS BÁSICOS

Definición de Riesgo de Liquidez

- El riesgo de liquidez consiste en la posibilidad de no poder hacer frente a las obligaciones de pago de forma puntual o que para hacerlo se incurra en costos excesivos.

- Incapacidad de la Institución para cumplir con sus obligaciones o cumplimiento de las mismas a costos muy altos.

Objetivo del análisis de riesgo de liquidez

- El objetivo del análisis de riesgo de liquidez debe permitir a la Entidad Financiera medir adecuadamente la volatilidad de los depósitos, los niveles de endeudamiento, la estructura del pasivo, el grado de liquidez de los activos, la disponibilidad de líneas de financiamiento y la efectividad general de la gestión de activos y pasivos.

Naturaleza de la Liquidez

- Si la Entidad Financiera es solvente pero carece de liquidez, los clientes reaccionarán ante el incumplimiento de obligaciones tratando de retirar sus depósitos. Esto agravará el problema de iliquidez, y posiblemente la Entidad tenga que vender sus activos incurriendo en pérdidas para hacer frente a sus compromisos.

- Aunque la mayoría de las crisis bancarias han estado motivadas por la calidad en la cartera de préstamos, lo que verdaderamente acaba con una Entidad Financiera en pocos días es la pérdida de confianza de sus depositantes, pues origina pérdidas masivas de fondos.

- Lo más peligroso de las crisis de liquidez es que son contagiosas.

Funciones de la Liquidez

- Demostrar al mercado, que se es adverso al riesgo en términos globales, que la entidad es “segura” y por lo tanto capaz de hacer frente a sus obligaciones.

- Permitir a la Entidad Financiera cumplir los compromisos con sus clientes.

- Evitar una venta precipitada de activos.

- Reducir la prima de riesgo crediticio que el Entidad Financiera debe pagar por sus fondos.

- Evitar los costos de recurrir excesivamente al mercado interbancario y a las facilidades crediticias del Banco Central.

Objetivos de la Administración del Riesgo de Liquidez

- El objetivo que tiene la Entidad Financiera al manejar su posición de liquidez es estar seguros de que ante cualquier eventualidad, puede responder a sus obligaciones con fondos propios sin que ello signifique incurrir en costos elevados y en pérdida de rentabilidad.

- Cuando las Entidad Financieras mantienen una posición deficiente de liquidez, podrían tener que incurrir en costos excesivos para cubrir sus necesidades de efectivo; y en casos extremos, es posible que ni siquiera puedan obtener los fondos que requieren por más que paguen por ellos. Esta última situación refleja una de insolvencia por iliquidez.

- Por otra parte, cuando las Entidad Financieras mantienen liquidez en exceso, el rendimiento de sus activos suele ser más bajo, lo que a su vez afecta sus utilidades.

MEDICIÓN DEL RIESGO DE LIQUIDEZ:

BRECHAS DE LIQUIDEZ

- El análisis de Gap o Brecha de Liquidez se utiliza para evaluar el riesgo de liquidez a que está expuesto el Entidad Financiera definiendo determinados período de tiempo; intervalos o gaps

- Este análisis parte de una fecha determinada y clasifica los flujos de capital e intereses de acuerdo a su vencimiento.

- Intervalos o Gap mas utilizados

- El análisis de brechas se subdivide en tres escenarios:

- vencimientos contractuales,

- vencimientos esperados y

- análisis dinámico.

- En cada escenario se da un tratamiento especial a las cuentas con vencimiento cierto y a las cuentas con vencimiento incierto.

| 1 | Del día 1 al 7 |

| 2 | Del día 8 al 15 |

| 3 | Del día 16 al último día del mes |

| 4 | Del mes 2 |

| 5 | Del mes 3 |

| 6 | Del trimestre siguiente |

| 7 | Del semestre siguiente |

| 8 | Mas de 12 meses |

ESCENARIO CONTRACTUAL

Composición:

- En este escenario las cuentas con vencimiento cierto se presentan al vencimiento.

- Las cuentas con vencimiento incierto deben ser tratadas sobre la base de supuestos sustentados en modelos de comportamiento, con soporte estadístico con un nivel de confianza mínimo y una serie de tiempo de representativa.

- Incluye los productos no sensibles (NS) a riesgo de tasa de interés;

- Desglosa productos por capital e intereses.

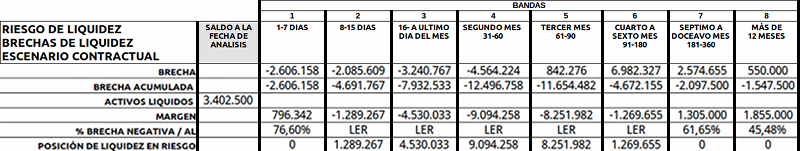

Pasos para calcular la Liquidez en Riesgo:

- Calcular brecha entre Activos y Pasivos, por Banda;

- Incluir Otros Ingresos y Gastos Operativos;

- Calcular Brecha de Liquidez Acumulada.

- Definir Activos Líquidos (AL):

- Fondos Disponibles;

- Fondos Interbancarios Netos;

- Pactos de Reventa – Pactos de Recompra;

- Ciertas Inversiones (negociables, buena calificación, en Bancos Centrales, etc.)

Confrontar la Brecha de Liquidez Acumulada en cada banda con los Activos Líquidos (AL). Si la brecha de liquidez acumulada negativa es mayor que el Activo Líquidos, tenemos lo que se denomina Liquidez en Riesgo (LER)

Interpretación

- Si Brecha de Liquidez Acumulada > 0 OK

- Si Brecha de Liquidez Acumulada < 0 y cubierta por AL OK

- Si Brecha de Liquidez Acumulada < 0 y NO cubierta por ALLER !

Podemos ver que existe una situación de Liquidez en Riesgo (LER) en las bandas 2,3,4,5 y 6

¡Establecer Sistema de Alerta antes de incurrir en LER (Liquidez en Riesgo)!

Escenario Esperado

- En este escenario las cuentas con vencimiento cierto también son sometidas a ajustes sobre la base de supuestos sustentados en modelos de comportamiento que incorporen soportes estadísticos con un nivel de confianza mínimo y una serie de tiempo representativa.

- Tanto en el escenario contractual como en el esperado para los instrumentos financieros que aplique (cartera de crédito, inversiones, depósitos) se deberá incluir como parte del flujo a los intereses por percibir o aquellos por cancelar.

Distribución en bandas temporales de los montos (ajustados) para los siguientes productos:

Depósitos a la vista:

- Determinar la Porción Volátil vs. Permanente

Depósitos a plazo fijo::

- Determinar:

- % renovaciones (por banda)

- % precancelaciones (por banda)

Cartera de Crédito: (Por tipo / subproducto)

- Determinar:

- % renovaciones (por banda)

- % mora (retraso) (por banda)

- % precancelaciones (por banda

Interpretación:

Cual fue el impacto de los ajustes practicados a los depósitos a plazo fijo y cartera de crédito con relación al LER (Liquidez en Riesgo)

Cartera de Crédito: (Por tipo / subproducto)

- Determinar:

- % renovaciones (por banda)

- % mora (retraso) (por banda)

- % precancelaciones (por banda

Interpretación:

Cual fue el impacto de los ajustes practicados a los depósitos a plazo fijo y cartera de crédito con relación al LER (Liquidez en Riesgo)

Escenario Dinámico

- En este escenario se parte del análisis de liquidez esperado y además se incorporan elementos de proyecciones y de planeación financiera de la entidad.

- También en este escenario, sobre los instrumentos financieros que aplique (cartera de crédito, inversiones, depósitos) se deberá incluir como parte del flujo a los intereses por percibir o aquellos por cancelar.

Interpretación:

Cual fue el impacto de las proyecciones de crecimiento o decreciento en relación al LER

OTROS REPORTES

- Detalle de los 100 Mayores Depositantes;

- Composición de Fondos Disponibles;

- Captaciones por Rangos de Montos, indicado el número total de clientes por rango así como el monto por rango concentrado frente al monto total;

- Obligaciones utilizadas.

Detalle de los 100 Mayores Depositantes

(Datos semanales)

- Reporte aplicable a Personas naturales e Instituciones Públicas y Privadas, para Depósitos ya sea en cuentas corrientes, ahorros, o a plazo.

- Se detallará el saldo para cada producto a inicio de semana y se detallarán los retiros y los nuevos depósitos efectuados, para obtener un saldo final

Composición de Fondos Disponibles

(Datos semanales)

- Se detallará cada una de las instituciones financieras en las que mantengan cuentas activas.

- Se colocará el % de participación de cada cuenta en el total de los Fondos Disponibles.

Captaciones por Monto

- Reporte aplicable a Personas naturales e Instituciones Públicas y Privadas, con el objeto de determinar el grado de concentración.

- Se clasificará el número de clientes en diferentes rangos por montos (número de clientes y porcentaje frente al monto total).

- Puede realizarse a nivel agregado o por bandas temporales.

Obligaciones

- Tanto en Moneda Local como en Moneda Extranjera;

- Desglose de cada rubro frente al monto total (en %);

- Incluye Cupos Utilizados y por Utilizar.

Etiquetado bajo

Activos Líquidos AL Liquidez en Riesgo – LER Liquidez. Gap o Brecha de Liquidez Modelo de Liquidez Contractual Modelo de Liquidez Esperado y Modelo de Liquidez Dinámico Riesgo de Liquidez

En la liquidez en riesgo, los activos liquidoz tiene que ser descontados de los activos para hallar las brechas de liquidez?, o se mantienen?

Gracias

se tienen que excluir los activos liquidos, de lo contrario los estarías contabilizando doble

Cómo puedo distribuir la cuenta disponible de la parte del activo en las bandas temporales, qué criterio usar? ideas por favor!!!

como proyecto en las banda quisiera un metodo estandar recomiendame por fa

Gracias

Se deben considerar los futuros prestamos que realizara el banco como un pasivo? por ejemplo, yo se que voy a prestar (colocación bancaria) un monto fijo reiteradamente durante un año, se debe considerar como un flujo de egreso?

Saludos

Qué pasaria si la Brecha entre activos y pasivos a 90 dias es negativa.

Qué pasaria si la Brecha entre activos y pasivos a 90 dias es negativa.

Que pasa cuando la brecha acumulada sobrepasa los activo líquidos netos.

razón: Brecha acumulada positiva (800) /ALN (400) = 200%

Gracias