CONCEPTO Y USO DE RATIOS

Ratios

- Un ratio es un cociente entre dos magnitudes y que tienen una cierta relación y significado económico o financiero.

- Si se divide el Beneficio Neto obtenido por la empresa con la cifra de los fondos propios de esa misma empresa se obtiene la rentabilidad de los fondos propios

Rentabilidad de los fondos propios = Beneficio Neto/Fondos Propios

Con que se comparan los ratios?

- Ratios de la misma empresa para estudiar su evolución, si mejoró o empeoró,

- Ratios presupuestados por la empresa para un determinado periodo, para comparar lo real con lo presupuestado

- Ratios ideales generales para comprobar en qué situación se encuentra la empresa en relación a lo que se considera ideal o razonable,

- Ratios de tipo sectorial, para comprobar si la empresa obtiene un ratio mejor o peor que el sector,

- Ratios de los principales competidores de la empresa,

PRINCIPALES RATIOS PARA ANALIZAR LOS ESTADOS FINANCIEROS

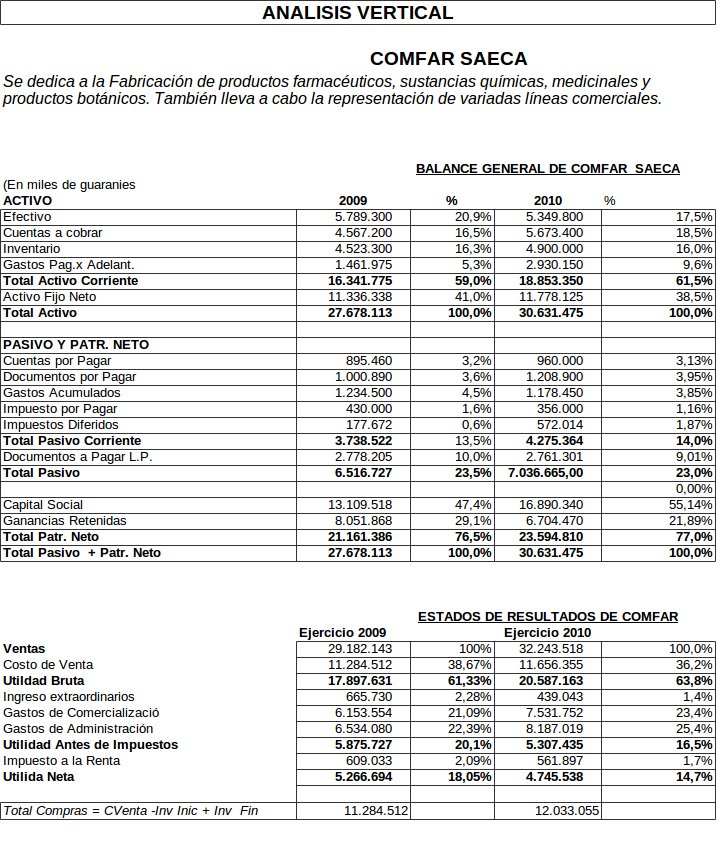

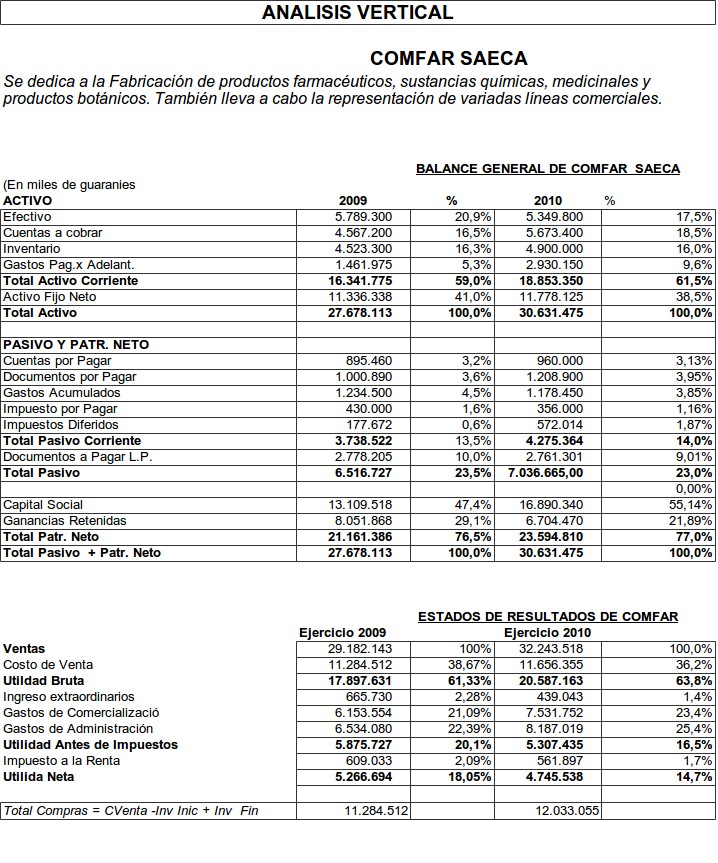

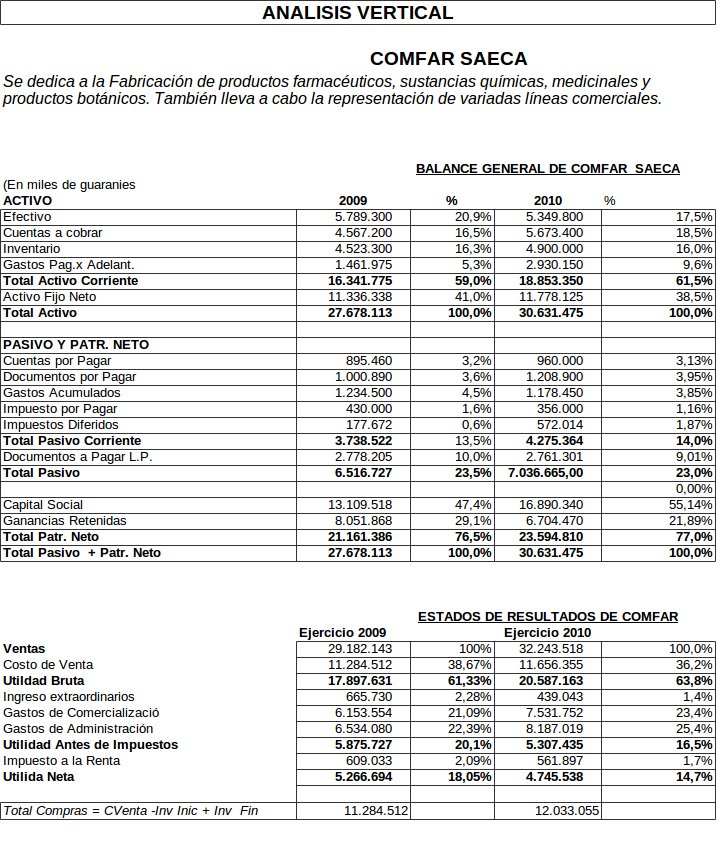

A través de un ejemplo práctico vamos a estudiar los principales ratios para estudiar la liquidez, el endeudamiento, la rotación de los activos, los plazos de cobro y pagos y los ratios de rentabilidad.

SIGNIFICADO E INTERPRETACIÓN DE LOS RATIOS FINANCIEROS

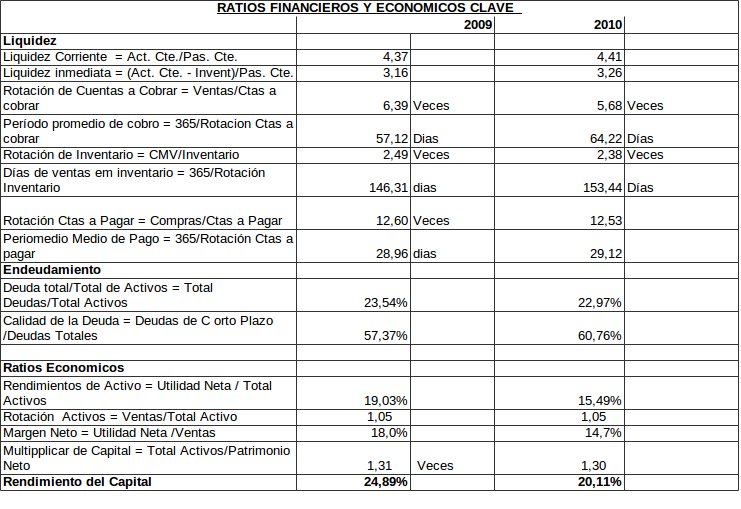

Índice de Liquidez Corriente (ILC)

Formula: ILC = Activo Corriente/Pasivo Corriente

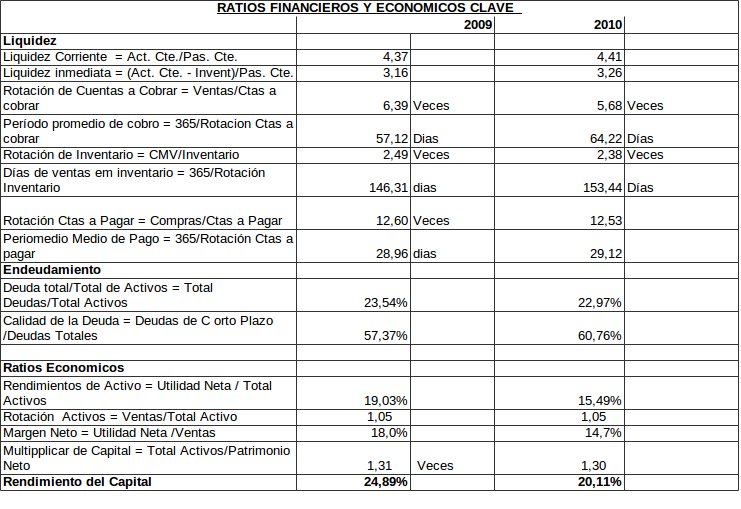

Significado: En el año 2010 la empresa por cada Gs. 1 de Pasivo Corriente tenía Gs. 4,41 de Activo Corriente

Interpretación: El ILC de 4,41 al 31 de diciembre de 2010 ha permanecido casi estable con respecto al ILC al 31 de diciembre de 2010 de 4,37. Entre tanto, este índice es muy superior al ideal que es de 1,5 a 2.

Índice de Liquidez Inmediata (ILI)

Formula: ILI = (Activo Corriente – Existencia)/Pasivo Corriente

Significado: Al 31 de diciembre de 2010 la empresa por cada Gs. 1 de Pasivo Corriente tenía en disponible y realizable de corto plazo el equivalente a Gs. 3,26.

Interpretación: El ILI de 3,26 ha mejorado levemente con respecto al periodo anterior. Además es muy superior al índice ideal de 1.

Rotación de Cuentas a Cobrar (RCC)

Formula: RCC = Ventas/Cuentas a Cobrar

Significado: Durante el 2010 las cuentas a cobrar se renovaron 5,68 veces en el año.

Interpretación: Hubo un leve empeoramiento de la RCC del periodo 2010 de 5,68 veces con respecto al del año 2009 que fue de 6, 39 veces.

Periodo Medio de Cobro (PMC)

Formula: PMC = 365/RCC

Significado: En el año 2010 las cuentas a cobrar tardaron en medio 64,22 días para convertirse en efectivo.

Interpretación: El PMC del año 2010 que fue 64,22 días fue levemente superior al PMC del año 2009 que fue de 57,12 días o sea un ligero empeoramiento.

Rotación de Inventario (RI)

Formula: RI = CMV/Inventario

Significado: En el año 2010 el Inventario o Mercaderías se renovaron en medias 2,38 veces en el año o sea que el depósito fue vaciado en medio 2,38 veces.

Interpretación: La RI del año 2010 de 2,38 veces fue un poco menor al del año 2009 que fue de 2,49 veces que implica un leve desmejoramiento.

Periodo Medio de Permanencia de Inventario (PMPI)

Formula: PMPI = 365/RI

Significado: En el año 2010 las mercaderías permanecieron en medio en depósito o tardaron para venderse 153,44 días.

Interpretación: El PMPI del año 2010 de 153,44 fue ligeramente superior al del año 2009 que fue de 146,21 días notándose un leve desmejoramiento.

Rotación de Cuentas a Pagar (RCP)

Formula: RCP = Compras / Cuentas a Pagar

Significado: En el año 2010 las Cuentas a Pagar se renovaron en media de 12,53 veces.

Interpretación: La RCP del año 2010 12,53 fue ligeramente inferior al del año 2009 que fue 12,60 veces o sea hubo un leve mejoramiento.

Periodo Medio de Pago (PMP)

Formula: PMP = 365/RC

Significado: En el 2010 a los proveedores se les pagaron en media cada 29,12 días.

Interpretación: El PMP del año 2010 fue de 29,12 días que comparado con el año 2009 de 28,96 días mejoró levemente al conseguir mayor plazo de financiación de los proveedores.

Nivel de Endeudamiento (NE)

Formula: NE = Deudas Totales/ Total de Activos

Significado: Al 31 de diciembre de 2010 los recursos de terceros financiaron el 22,97% de los Activos.

Interpretación: El NE al 31 de diciembre de 2010 de 22,97% fue ligeramente inferior al endeudamiento a la misma fecha del año anterior que fue 23,54 días. El endeudamiento de la empresa está muy por debajo del índice ideal de 50 a 60%, significando que la empresa tiene mucho margen para endeudarse en el futuro.

Calidad de la Deuda (CD)

Formula: CD = Deuda de Corto Plazo / Deuda Total

Significado: Indica que al 31 de diciembre de 2010 la participación de la Deuda de Corto Plazo en el Total de Deuda era de 60,76%.

Interpretación: La CD al 31 de diciembre de 2010 de 60,76% fue ligeramente superior al índice de CD de la misma fecha del año anterior que fue de 57,63% indicando un leve desmejoramiento de la calidad de la deuda.

SIGNIFICADO E INTERPRETACIÓN DE LOS RATIOS ECONÓMICOS

Rendimiento del Activo (RA)

Formula: RA = Utilidad Neta /Activo Total

Significado: Indica que en periodo 2010 la RA fue del 15,49% o sea que por cada Gs. 100 de Activos se generaron Gs. 15,49 de Utilidad Neta.

Interpretación: La RA del periodo 2010 de 15,49% fue inferior a la RA del periodo anterior que fue de 19,03%, indicando un empeoramiento en la utilización de Activos para generar Ganancias.

Rentabilidad del Capital (RC)

Formula: RC = Utilidad Neta / Capital Propio

Esta fórmula se puede descomponer en al menos tres partes:

- Rotación de Activos = Ventas /Activo Total

- Margen Neto = Utilidad Neta /Ventas

- Multiplicador del Capital = Activo Total /Capital Propio

Significado: La rentabilidad del capital (RC) en el año 2010 fue del 20,11 % o sea por cada Gs. 100 invertido por los accionistas, la empresa genera Gs. 20,11 de Utilidad Neta.

En lo que respecta a la Rotación de Activos en el año 2010 por cada Gs. 1 de Activo Invertido se generaba Gs. 1,05 de Ventas.

El Margen Neto del año 2010 fue del 14,7% indicando que por cada Gs.100 De Ventas sobran para los propietarios Gs. 14,7 de Utilidad Neta.

Con respecto al Multiplicador del Capital, por cada Gs. 1 de dinero invertido por los dueños en el 2010 se generaron Gs. 1,30 de Activos, o sea los accionistas participaron en un 77% (1/1,30) en el financiamiento del activo que se puede corroborar a través del Índice de Endeudamiento, que al 31 de diciembre fue de 23% y así el complemento aportado por los dueños fue de 77%.

Interpretación: La Rentabilidad del Capital Propio del año 2010 que fue 20,11% con relación al año anterior que fue de 24,89% hubo un desmejoramiento que analizando cada uno de los tres componentes, vemos que tanto la Rotación del Activo y el Multiplicador del Capital permanecieron casi estable en esos dos periodos, por lo que la causa principal de la reducción de la Rentabilidad del Capital se debe a la caída del Margen Neto del 18% al 14,7% en el 2010.

PUNTOS DÉBILES Y FUERTES

Con base en el Análisis Vertical de los Estados Financieros y los principales ratios de liquidez, rotación de activos, periodo medio de cobro y pago, indicadores de endeudamiento y de rentabilidad.

PUNTOS DÉBILES

|

PUNTOS FUERTES

|

| Ligero empeoramiento del Periodo Medio de Cobro |

Alto Índice de Liquidez |

| Ligero aumento del Periodo Medio de Permanencia de Inventario |

Bajo nivel de endeudamiento |

| Reducción de la Rentabilidad del Activo |

Ligero mejoramiento del Periodo Medio de Pago |

| Reducción de la Rentabilidad del Capital |

Adecuada financiación con Recursos Permanentes de los Activos Fijos |

| Reducción del Margen neto sobre ventas |

|

| Empeoramiento de la Calidad de la Deuda |

|

CONCLUSIONES Y RECOMENDACIONES

Los Activos Circulantes superan ampliamente a los Pasivos Circulantes en los años 2009 y 2010.

Los Recursos Permanentes financian con holgura a los Activos Fijos.

Reducido nivel de endeudamiento.

Mejorar el Margen Neto sobre Ventas ya sea a través de la Reducción de los Costos de Ventas o con la Reducción de los Gastos de Comercialización y de Administración

Haga un CLICK aquí para ver el artículo Como realizar el Análisis Vertical de los Estados Financieros

Leer más