¿Qué debe contener un Plan de Contingencia para Riesgo de Liquidez? – Segunda parte

Antilavado Temas Tipos Follow @juanbaeziPor: Juan Ramón Báez I. (*)

Como fue mencionado en el artículo publicado ¿Qué debe contener un Plan de Contingencia para Riesgo de Liquidez ? – primera parte, este plan será necesario activarlo en los siguientes casos:

Crisis Institucional

El riesgo de liquidez, en muchas ocasiones, no depende sólo de la situación de la entidad sino de cómo sea percibida ésta por el mercado. En este caso el desajuste de la liquidez es derivado principalmente de:

- Retiros de depósitos no esperados,

- Reducción de montos en la recuperación esperada de cartera,

- Disminución de Activos Líquidos Netos que impide la cobertura de la Brecha Acumulada Negativa.

- Otros eventos.

En una Crisis Institucional el Plan de Contingencia para Riesgo de Liquidez debe prever seguir cursos de acción o estrategias sobre los Activos, Pasivos o Patrimonio, tendiente a mejorar los flujos futuros de efectivos con efectos positivos o desalentar los flujos futuros de efectivos negativos. Además debe ser acompañado por actuaciones que permitan el “lavado de imagen” de la entidad.

Crisis sistémica

Esta crisis sistémica surge por una falta general de liquidez en los mercados, derivado de desequilibrios en los mercados nacionales e internacionales, con fuerte impacto en la balanza de pagos, agregados monetarios y volúmenes de préstamos y depósitos en el sistema financiero activos y que se manifiesta por retiros masivos de depósitos.

Objetivo del Plan de Contingencia frente al Riesgo de Liquidez

Antes es importante mencionar primeramente que las posiciones de Liquidez en Riesgo (LER) que se presenta cuando la Brecha Acumulada Negativa (pasivo sensible mayor que el activo sensible) no se cubre con el Activo Líquido Neto (ALN).

Así, el objetivo del Plan es cubrir las posiciones de Liquidez en Riesgo (LER) es permitir el desarrollo de estrategias y acciones para reducir los descalces de posiciones de activos, pasivos, egresos e ingresos.

Estrategias Generales

Es importante comprender que para contrarrestar las posiciones de Liquidez en Riesgo el curso de acción a seguir es mantener las posiciones de Activos Líquidos Netos (ALN) en un nivel suficiente para cubrir la Brecha Acumulada Negativa.

Las estrategias generales son:

• Con relación a la Brecha Acumulada Negativa, el propósito de la estrategia es desarrollar una serie de acciones tendiente a alentar la existencia de flujos de efectivos futuros positivos y desalentar flujos de efectivos futuros negativos en el corto plazo.

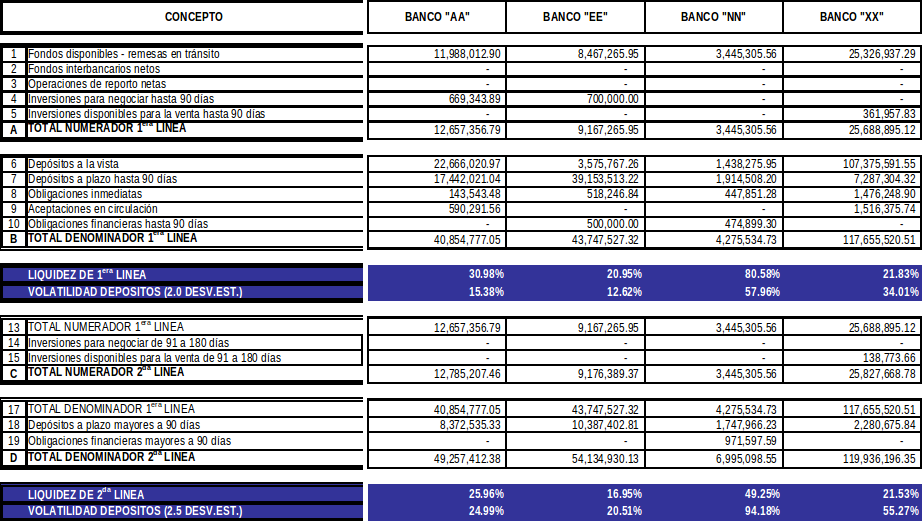

• Con relación al VAR de Liquidez de la primera y segunda línea calculado para un determinado nivel de confianza, se deben seguir acciones tendientes a reducir la volatilidad de las fuentes de fondeos.

• Con relación a los 100 mayores depositantes se deben seguir acciones tendientes a aumentar la cobertura a través de Activos Líquidos Netos.

Otros puntos a considerar en el Plan de Contingencia para Riesgo de Liquidez

Es importante alertar que para que el Plan de Contingencia frente al Riesgo de Liquidez sea completo e instrumental hace falta llevar en cuenta entre otros: eventos activadores del Plan de Contingencia, detalles de las estrategias especificas tanto para crisis institucional y sistémica, equipos de respuesta, frecuencia de actualización, procedimientos para el levantamiento del Plan de Contingencia. Todos estos temas son tratados en profundidad en los diferentes eventos realizados por Best Practices, de tal forma a permitir el diseño e implementación de un Plan de Contingencia para Riesgo de Liquidez.